|

Выбор

|

В.М.Чернышев

Мещанский

способ

производства:

деньги

©Издательская

группа

«Утопия», 2014

©Чернышев В.М.

МЕЩАНСКИЙ

СПОСОБ

ПРОИЗВОДСТВА: МЕЩАНЕ

Введение

Товар

Товар-Товар

Товар-Деньги-Товар

Деньги-Товар-Деньги’

Деньги-Товар-Деньги’’’’’

Деньги-Деньги’’-Деньги’’’’

1)

Валовой

внутренний

продукт

2)

Валовой

выпуск

продукции

3)

Денежная

масса и

денежное

обращение

4)

Частичка

банковского

резервирования

5)

Чудеса

бухгалтерского

учета

6)

Государственный

бюджет США

Сколько

денег можно

украсть за

один год?

Война

как

последнее

чудо

мещанской

экономики

Эпилог.

Деньги как

извращение

долговой экономики

Предметный

указатель

Список

иллюстраций

Список

таблиц

4)

Частичка

банковского

резервирования

Частичное

банковское

резервирование

– это такая

банковская

деятельность,

при которой

только некоторая

часть банковского

вклада

хранится

как

банковский резерв:

в виде

наличности

или других

высоколиквидных

активов,

доступных

для изъятия

(вроде

снятия

денег со

счета).[1]

Большую же

часть

отданных на

хранение

денег банк

выдает

обратно в

виде кредитов,

при этом

оставляя

хотя бы

декларативную

возможность

изъятия

всех

депозитов

по

требованию.

Обязательный

резерв (или

показатель

резервной

наличности)

является

правилом

Центрального

банка, применяемым

большинством,

но не всеми

центральными

банками мира.

Показатель

устанавливает

минимальную

долю

вкладов

клиентов и

денежных

средств,

которые

каждый

коммерческий

банк должен

иметь в

качестве

резервов (а

не выданных в

кредит). Эти

обязательные

резервы, как

правило, в

виде

наличности,

физически

хранящейся

в банковском

сейфе

(денежном

хранилище)

или вкладов

размещенных

в

центральном

банке.[2]

Норматив

обязательных

резервов,

иногда используется

в качестве

инструмента

денежно-кредитной

политики.

Размер

резервов, по

идее, должен

оказывать

влияние на

заимствование

страной и

процентные

ставки,

изменяя количество

средств,

доступных

для выдачи

кредитов

банками.[3]

Центральные

банки

Запада

редко

изменяют резервные

требования,

потому что

это приводило

бы к

немедленным

проблемам с

ликвидностью

для банков с

небольшим

количеством

избыточных

резервов.

Эти банки,

как правило,

предпочитают

использовать

операции на

открытом

рынке

(покупка и

продажа правительством

выпущенных

облигаций)

для реализации

своей

денежно-кредитной

политики.

Народный

банк Китая,

например,

использует

изменения

резервных

требований

в качестве

инструмента

для борьбы с

инфляцией,[4]

и повысил

резервные

требования

в десять раз

в 2007 году и в

одиннадцать

раз с начала

2010 года,

добиваясь

тем самым

максимальной

устойчивости

своей

национальной

валюты и ее

независимости

от внешних

финансовых

колебаний.

Финансовое

учреждение,

которое

обладает запасами

сверх

необходимой

суммы, как

говорят,

держит

избыточные

резервы.

Увеличение

кредитной

массы против

размещенных

во вкладах

средствах

можно

выразить

формулой.

где

R

– резервное

требование

центрального

(государственного)

банка;

m – величина кредитной

массы,

номинально

обеспеченной

требуемым

резервом.

Зная

значение

резервного

требования

можно

рассчитать,

во сколько

раз можно

увеличить

кредитную

массу на

одну единицу

резерва

(депозита).

Например,

при величине

резерва 20%,

это

значение R

может быть

записано в

виде дроби: R = 1/5.

Соответственно,

величина

кредитной

массы на

единицу

резерва

будет равна m =1/20% = 5. То есть

объем

кредитной

массы

против

средств на

депозитах

может быть

увеличен в 5

раз при

резервном

требовании

равном 20%.

В

США, где ФРС

устанавливает

резервные

требования

по кредиту,

если сумма

кредита менее

12,4 млн.долларов,

то

минимального

резервного

требования

просто нет.

Между 12,4 млн. и

79,5 млн.

долларов

значение

резерва

должно быть

равно 3%.

Кредит свыше

79,5 млн.

долларов

должен быть

обеспечен

резервом в

размере 10%.[5] Следовательно,

во втором и

третьем

случае с

кредитной

массой

против

суммы

вкладов в США

можно

увеличить в 33

раза и в 10 раз,

соответственно.

Между

тем именно

мелкие

вклады

составляют

зачастую

самый

большой

массив

денежных средств,

поэтому нулевой

резерв

распространяется

на

подавляющую

часть вкладов

(мелких

вкладчиков).

Они и

рискуют больше

всего при

разорении

банков.

Есть

страны не

имеющие

резервных

требований

по

кредитной

массе. К ним

относятся:

Канада,

Великобритания,

Новая

Зеландия и

Швеция,

Австралия и

Швеция.

Это

не означает,

что

центральные

банки здесь

могут

создавать

деньги без

ограничений.

Напротив:

банки

ограничены требованиями

к капиталу,

которые,

возможно,

более важны,

чем требования

резервирования

кредитной

массы даже в

странах,

которые

имеют такие

резервные требования.

Хотя

требования

к капиталу

не являются

такими уж

жесткими. В

США, к

примеру, в

соответствии

с Законом о

федеральном

страховании

вкладов в

нормально

капитализированном

финансовом

учреждении

отношение

капитала

первого уровня

к

рискованным

активам

должно быть

равно, по

крайней

мере, 4%.

Резервный

капитал, как

«другое наименование»

частичного

банковского

резерва, не

спасает

банки от

необходимости

врать, что

деньги

обеспечены.

Учреждения

с показателем

ниже 4%

считаются

недостаточно

капитализированными,

и те, у

которых

показатель

ниже 3%,

считаются крайне

недостаточно

капитализированными.

Структура

активов и

пассивов

типичного современного

банка в

промышленно

развитых

странах, не

говоря даже

о капитале

банка тоже,

как правило,

не является

идеальной, и

с годами

только

ухудшается:

реальные

активы чаще

вытесняются

ценными

бумагами с

нечеткой

рыночной

ценой или

даже производными

от этих

бумаг.

Так,

в суммарной

структуре

активов

всех коммерческих

банков США

по

состоянию

на начало

марта 2014 года

кредит

составляет

71,9%, в том числе

ценные

бумаги (19,3% от

всей суммы

активов) и Кредиты

и лизинг в

банковских

кредитах (52,6%). В

последнюю

категорию

входят:

кредиты на

семейную

недвижимость,

кредиты на

коммерческую

недвижимость,

кредиты на

многосемейную

недвижимость,

кредиты на

(убыточное)

сельское

хозяйство,

торговые и

промышленные

кредиты,

кредитные

карты,

финансовый

лизинг, а

также

прочие

кредиты.

Надо

иметь в виду,

что в

категорию

«кредитные

рыночные

инструменты»

в

статистике

ФРС США включаются:

ценные

бумаги

открытого

рынка,

ценные

бумаги

казначейства,

ценные

бумаги

федеральных

агентств,

муниципальные

ценные

бумаги,

корпоративные

и

зарубежные

долговые

бумаги, а

также

залоги. И

доля каждой

из этих

позиций в

активах и

пассивах по

всем

секторам (2013

год)

колеблется

в пределах

от 1 до 13

триллионов

долларов.[6]

При

этом мы не

забыли, что: 1)

доллары США

состоят из

накапливающихся

государственных

долгов; 2) в доллары

закачаны

необеспеченные

«доходы» валового

внутреннего

продукта; 3) в

деньги США

залиты и

колоссальные

бюджетные

расходы,

неподкрепленные

налоговой

базой поступлений

из отраслей

реального

сектора. Однако

все это не

имеет

значение,

если валюта «Страны-Банка»

остается

мировой

резервной. Тогда

любые ее

долги – это

активы, как

бы они ни

назывались.

Таблица 18.

Активы и

пассивы

коммерческих

банков в США

на 7 марта 2014

года.

|

Описание

|

Январь

2014 года

|

%

|

|

Банковский

кредит, все

коммерческие

банки, без

учета

сезонных

колебаний

|

10 130

298,5

|

71,9%

|

|

Ценные

бумаги в

банковских

кредитах,

все коммерческие

банки, без

учета

сезонных

колебаний

|

2

717 098,4

|

19,3%

|

|

Казначейские

и

ценные

бумаги

федеральных

агентств,

все

коммерческие

банки, без

учета

сезонных

колебаний

|

1 810 743,0

|

12,9%

|

|

Казначейские

и агентские

ценные

бумаги: ипотечные

ценные

бумаги (MBS), все

коммерческие

банки, без

учета

сезонных

колебаний

|

1 321 129,8

|

9,4%

|

|

Казначейские

и

ценные

бумаги

агентств: не

являющиеся

MBS, все

коммерческие

банки, без

учета

сезонных

колебаний

|

489 613,2

|

3,5%

|

|

Прочие

ценные

бумаги, все

коммерческие

банки, без

учета сезонных

колебаний

|

906 355,4

|

6,4%

|

|

Прочие

ценные

бумаги:

ипотечные

ценные бумаги,

все

коммерческие

банки,

без

учета

сезонных

колебаний

|

141 016,1

|

1,0%

|

|

Прочие

ценные

бумаги: не

являющиеся

MBS, все коммерческие

банки, без

учета

сезонных

колебаний

|

765 339,3

|

5,4%

|

|

Кредиты

и лизинг в

банковских

кредитах, все

коммерческие

банки, без

учета

сезонных

колебаний

|

7

413 200,2

|

52,6%

|

|

Коммерческие

и

промышленные

кредиты, все коммерческие

банки, без

учета

сезонных

колебаний

|

1 610 855,1

|

11,4%

|

|

Недвижимость

в кредит, все

коммерческие

банки, без

учета сезонных

колебаний

|

3 524 911,2

|

25,0%

|

|

Потребительские

кредиты, все

коммерческие

банки, без

учета

сезонных

колебаний

|

1 156 656,6

|

8,2%

|

|

Другие

кредиты и

лизинг, все

коммерческие

банки, без учета

сезонных

колебаний

|

1 120 777,3

|

8,0%

|

|

ЗА

ВЫЧЕТОМ:

резерва по

кредитам и

лизинговых

потерь, все

коммерческие

банки, без

учета

сезонных

колебаний

|

120

110,8

|

0,9%

|

|

Межбанковские

кредиты, все

коммерческие

банки, без

учета

сезонных

колебаний

|

116 027,9

|

0,8%

|

|

Наличные

денежные

средства,

все

коммерческие

банки, без

учета

сезонных

колебаний

|

2 643 671,3

|

18,8%

|

|

Торговые

активы, все

коммерческие

банки, без

учета

сезонных

колебаний

|

199 802,5

|

1,4%

|

|

Прочие

активы, все

коммерческие

банки, без

учета

сезонных

колебаний

|

1 119 730,9

|

7,9%

|

|

ИТОГО

АКТИВЫ, ВСЕ

КОММЕРЧЕСКИЕ

БАНКИ, БЕЗ УЧЕТА

СЕЗОННЫХ

КОЛЕБАНИЙ

|

14 089

420,3

|

100,0%

|

|

Депозиты,

все

коммерческие

банки, без

учета

сезонных

колебаний

|

9 863 305,7

|

70,0%

|

|

Займы,

все

коммерческие

банки, без

учета

сезонных

колебаний

|

1 565 536,9

|

11,1%

|

|

Торговые

обязательства,

все

коммерческие

банки, без

учета

сезонных

колебаний

|

201 174,6

|

1,4%

|

|

Чистая

задолженность

перед связанными

зарубежных

офисов, все

коммерческие

банки, без

учета сезонных

колебаний

|

534 726,9

|

3,8%

|

|

Прочие

обязательства,

все

коммерческие

банки, без

учета

сезонных

колебаний

|

397 608,1

|

2,8%

|

|

ИТОГО

ОБЯЗАТЕЛЬСТВА,

ВСЕ

КОММЕРЧЕСКИЕ

БАНКИ, БЕЗ

УЧЕТА

СЕЗОННЫХ

КОЛЕБАНИЙ

|

12 562

352,3

|

89,2%

|

По данным: http://www.federalreserve.gov/

И за

рассмотренные

ниже годы

рисунок

движения

активов и

пассивов

всех

коммерческих

банков в США

изменяется

довольно

характерным

образом. Так,

до 1988 года

активы

банков показывают

симметрию

двух

основных

статей

активов –

ценных

бумаг и

кредитов.

При этом

самостоятельная

значимость

ценных

бумаг

неуклонно

уменьшалась

в течение

рассматриваемых

сорока лет,

исчезая, или

растворяясь

постепенно

в безликой

кредитной

массе. А

размер кредитной

массы,

взятой

отдельно от

ценных бумаг,

с 1947 по 1987 годы

увеличился

в 63 раза (с 27

миллиардов

до 1,7

триллионов

долларов).

Хотя

правильнее

было бы

говорить об

инфляции

доллара и

плодящейся

от него

кредитной

массы.

Рисунок

22

.

Укрупненная

структура

активов в

банках США,

1947-1987гг.

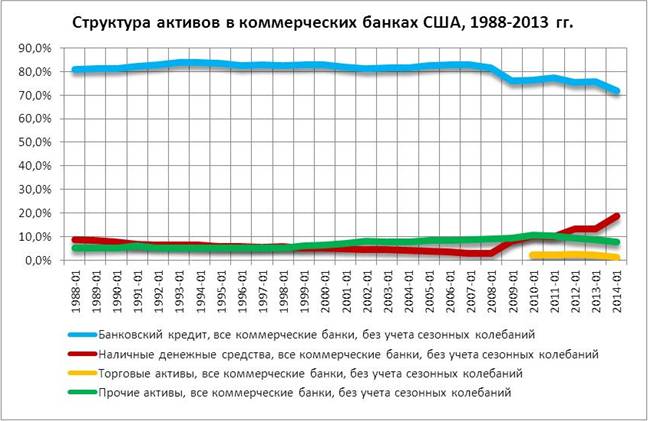

Далее,

с 1988 по 2013 годы

движение

обретает

новую тенденцию:

на этот раз

всеобъемлющему

банковскому

кредиту,

вобравшему

в себя все

многообразие

ценных

бумаг,

частных и казенных,

деривативов

и прочих

ценностей,

симметрично

противостоят

наличные

денежные

средства. Их

суммарный

объем вырос

до

гигантской

суммы в 2,6 триллиона

долларов (2013

год).

Торговые и

прочие активы

при сложении

с

наличностью

смогли бы

сделать две

части

графика еще

более

симметричными.

Привлекает

внимание

другое

обстоятельство.

Начиная с 1973

года, фонды

коммерческих

банков

строго

разделились

на части

баланса, активы

и пассивы.

При этом

активы

почему-то всегда

превышали

активы.

Превышение

к 2014 году

дошло до 1,5

триллионов

долларов,

довольно

большая

сумма, на

которую не

сводится

суммарный

баланс

коммерческих

банков США.

Вероятнее всего

было бы

искать эти

средства в

офшорах, и

именно на

стороне

пассивов,

поскольку

немало

желающих и в

США, и в

других

странах,

служащих

площадками

для игр

транснациональных

корпораций

и банков,

размещать

свои вклады

(пассивная

часть

баланса

банков) вне

юрисдикции

своих стран,

уводя

деньги от

налогов.

Рисунок

23

.

Укрупненная

структура

активов в

банках США, 1988-2013

гг.

Таким

образом,

частичное

банковское

резервирование

породило

всеобщее

кредитное бешенство,

или,

наоборот,

частичное

резервирование

было

вызвано к

жизни

потребностью

нарастить

такой объем

кредитной

массы, который

даже

представить

трудно.

Конечно,

отсутствие

показателя

резервного

требования

в некоторых

странах не

может

впрямую

означать,

что данное

национальное

правительство

способно

бесконтрольно

увеличивать

денежную

массу.

Это

также не

означает,

что в таких

странах кредитные

резервы

коммерческого

банка могут

стать

отрицательными.

Напротив:

центральный

банк всегда

вмешается,

чтобы ссудить

необходимые

резервы,

если нужно.

Обвала

денежной

системы не

происходит.

Данное явление

иногда

обозначают

как «защиту

платежной

системы». В

истории

бывало так,

что в какой-то

момент

центральный

банк мог

истощить

свои

резервы для

выдачи

кредитов и,

как следствие,

возможно,

был

вынужден

приостановить

выплаты.

Однако, по

мнению

современных

мещанских

экономистов,

таких

провалов больше

не может (или

не должно)

произойти с

современными

центральными

банками, так

как действие

золотого

стандарта

во всем мире прекращено.

И все страны

теперь

используют фиатные деньги,[7]

то есть

такие,

которым

нужно

«верить на

слово», как

правительству.

Банк

Англии,

функционирующий

в качестве центрального

банка для

всей

Великобритании,

ранее

придерживался

системы

добровольного

резервирования.

При этом

минимальный

коэффициент

обязательного

резерва не

устанавливался.

В теории это

означало,

что

коммерческие

банки могут

держать нулевые

резервы. Тем

не менее,

средний

коэффициент

резерва

наличности

по всей

банковской

системе

Соединенного

Королевства

был выше (нуля!)

в течение

этого периода,

примерно в 0,15%

по

состоянию

на 1999.[8]

С 1971 по

1980 год все

коммерческие

банки

согласились

на

показатель

резервирования

равный 1,5%

[стоимости

кредитов].

Тем не менее,

в 1981 году было

отменено и

это

требование.[9]

С 1981 до

2009 года

каждый коммерческий

банк

устанавливал

свой собственный

показатель

добровольного

ежемесячного

резерва в

договоре с

Банком Англии.

Как дефицит,

так и

избыток

резервов по

отношению к

собственному

среднедневному

показателю

коммерческого

банка за период,

приводил к

затратам,

мотивирующим

коммерческий

банк держаться

своего

показателя.

Система

известна,

как усреднение

резервов.

Член

британского

содружества

Канада отменила

резервные

требования

совсем в 1992

году.

[10]

Любопытно,

что три

крупные

страны

Содружества

наций, или бывшего

Британского

содружества,

объединены

отсутствием

резервных

требований

к кредитной

массе.

Данное

обстоятельство

весьма

удобно для

создания

глобальной

банковской

сети с

однородными

признаками,

в особенности,

когда к сети

подключаются

офшоры.

Представьте,

какие

неучтенные

денежные

цифровые

массивы

можно

разгонять

по такой

сетке, постепенно

превращая

ее в теневую

банковскую

систему

всемирного

значения,

неотличимую

от обычной,

легальной.

Частичное

банковское

резервирование

практикуется

большинством

современных

коммерческих

банков.

Вклад в

банке обеспечен

лишь

отчасти, не

полностью,

не целиком –

частично. И

если все

клиенты

захотят забрать

свои вклады,

то денег на

всех просто не

хватит.

Наряду

со

стандартным

частичным

банковским

резервированием

существует

такая же

практика

частичного

резервирования

на уровне

центральных

банков.

Очевидно, что

золотовалютные

резервы в

каждой стране

не

покрывают

полностью

потребностей

ее

денежного

обращения и

всего

движения финансовых

средств. По

этой

причине

национальные

валюты

обеспечены

резервами

своих

государственных

банков,

центральных

банков или

аналогичных

им

учреждений

лишь

отчасти.

Не

выпадает из

этого ряда и

«федеральное

резервирование»

в ФРС США. В этой

стране,

накопившей

государственный

долг,

превышающий

17 триллионов

долларов,

просто нет

такого

количества

ликвидных

активов,

которые бы обеспечили,

как текущие

потребности

денежного

оборота, так

и расчеты по

огромному государственному

долгу.

Поэтому

приходится

условно

доверять

правительству

и той денежной

единице,

которую оно

выпускает в

обращение,

пока не

наступит

очередной

кризис.

Однако

есть

различие в

подходе к кризисам.

Если

правительство

не отвечает

по долгам

частных

компаний и

физических

лиц, то

обычные

налогоплательщики

вполне отвечают

по долгам правительства

США.

Недавние

примеры из

американской

экономической

жизни

свидетельствуют,

что правительство

рассчитывалось

из «средств

бюджета» с

частными

банками и

компаниями,

попавшими в

затруднительное

положение в

связи с

кризисом.

Проблема

США в том, что

«деньгами»,

поступающими

от

государственного,

или

центрального

банка (ФРС)

надо не только

валовой

внутренний

продукт

оплачивать,

расходы

бюджета, но и

материальные

затраты

валового

выпуска

продукции.

Эти затраты,

например,

убирают из

экономических

выкладок

якобы для

исключения

повторного

счета.

Тут

возможны

два

варианта

для того

чтобы игнорировать

ущербность

национальных

денег и

продолжать

продавать

их как

полноценные

активы: 1) США

по факту

функционирует

как

«Страна-Банк»,

она же –

эмиссионный

банк; 2) Применяются

глобальные ценовые

трюки, то

есть

манипуляции

с ценами на

товары и

услуги:

отраслевыми

ценами

(материальное

производство,

инфраструктура,

сфера услуг); системные

трюки, или

манипуляции

с ценой

внутри формулы

c+v+m (материальные

затраты +

заработная

плата +

прибыль);

ценовые

манипуляции

с ключевыми

товарами

мирового

рынка (нефть, золото,

металлы

и т.д.),

используя

механизмы ВТО,

МВФ,

ООН, ЕС и иных

организаций;

Для

ценовых

трюков

имеются

глобального

действия

биржи,

объединенные

по регионам

и/или по

тематике. Технологии

биржевые

уже вполне

освоены: кроме

монопольного

рынка

торговли

основными

валютами,

организованного

МВФ для

доллара,

евро, фунта и

йены, есть, например,

фьючерсная

(опционная)

паника, то есть

разогрев,

или

нагнетание

«цены» в

нужном для игроков

направлении.

Иначе

говоря,

биржи

работают и с

товарами, и с

деньгами. Но

назвать

такие игры в

полном смысле

рыночной

экономикой

нельзя. Уж

слишком

монополизированы

продуктовые

рынки и рынки

денежные в

руках небольшой

горстки

международных

финансовых

организаций,

мегабанков,

а также

транснациональных

компаний.

Замыкает

весь этот

порочный

круг

новейших

финансов

современная

система

«денежного

обращения»,

устроенная

через

«центральные

банки». Между

тем это все

та же

система

частичного

банковского

резервирования:

все деньги,

или «справки

на предъявителя»

с

возможностью

покупать

товары и услуги,

сразу не

нужны. Нужна

лишь часть

их, минимальная

сумма для

текущего,

наличного

главным

образом

обращения.

Остальное

денежное

добро можно

запускать в

оборот как

некое

подобие

кредита. То

есть

обеспечение

денежного

обращения

для нужд

промышленно

развитых

стран, в

основном, составляет

от 10 до 20%. Вот

настолько

«деньги» в

обороте

обеспечены

товарной

массой.

Центральный

банк, или ФРС,

в случае США

применяет

все то же частичное,

резервирование,

то есть

резерв существует

лишь

«отчасти».

Резерв

обеспечения

денег в

обороте –

неполный,

дискретный,

неплотный,

нецелостный,

частота

минимальная.

При

предъявлении

к оплате –

пирамида

денежного

обращения в

целом

рушится. Бэнк-ран (bank-run), или «набег

на банк»

обращается

на центральный

банк. Однако

до сих пор

это

работает в отношении

только тех

валют (или

экономик), которые

не входят в

пул «мировой

резервной»

валюты, то есть

доллар – евро –

фунт – йена – SDR. Можно

сделать

вывод, что

нормальное,

официальное

денежное

обращение

дискретно и

фрагментарно.

Оно никогда

не бываем полным,

только в

период

кризисов.

Именно тогда

все

долговые

справки

(деньги и их

аналоги)

пытаются предъявить

к оплате,

превратить

в ликвидные

товары.

Однако

получается

далеко не у

всех.

Одновременно

с этим

«набегом на

центральный

банк»

происходит

обрушение

национальной

денежной

системы.

Вклады,

накопления

или

сбережения

в этот момент

быстро

обесцениваются,

а деньги

превращаются

в то, чем они

всегда были –

тенью

товаров и не

более.

Если

упростить,

то система

частичного

банковского

резервирования

в отношении

центральных

банков

означает,

что

фактически все

правительства

в той или

иной

степени банкроты,

особенно правительства

промышленно

развитых

стран. Частичное

банковское

резервирование

или

частичное

денежное

резервирование

есть то же

самое, что и

частичное

товарное

резервирование.

Однако

никто на

рынке не

обменивает

целый товар на его

частичку.

Почему

такое

возможно в

отношении

денег?

Потому что

деньги

господствуют

над продуктом,

став целью

для самих

себя через

тех, кто ими

владеет.

Между

тем деньги

не мешают

транснациональным

корпорациям

и банкам

наживаться

за счет

постоянно

растущих

государственных

долгов. На

примере США

мы видим, что

это хорошо

работающая

схема, при

которой виртуальные,

выдуманные,

несуществующие

(как

отсутствующие

в

реальности

товары) деньги

превращаются

в реальную

Собственность!

За

фальшивые

знаки

стоимости

скупаются

товары,

ресурсы,

земли, целые

страны по

всему миру,

оформляются

юридически

и

публикуются как

законные.

Кто не

согласен –

тому война

или еще что

похуже.

Самая

тяжелая для

людей

ситуация,

когда «набег-на-банк»

(bank-run)

производится

в отношении

центрального

банка, или

государственного

банка

страны. Как

правило,

такая

недружественная

«военно-финансовая»

операция

проводится

внешним противником,

желающим

полностью

подорвать и

уничтожить

экономику

данной

страны. Примеров

таких

действий со

стороны

американо-европейского

объединенного

финансового

капитала

банков и

корпораций,

проведенных

в последней

четверти в

Центральной

и Восточной

Европе, а

также на

территории

бывшего

СССР в ХХ

веке более

чем

достаточно.

Так

что можно

констатировать,

показатели ВВП,

валового

выпуска

продукции,

заоблачных

расходов

бюджета, а

также

частичного

банковского

резервирования

в спокойном

состоянии

экономики работают.

Но чуть

паника на

горизонте,

наступает

общий «бэнк-ран»

экономики,

когда

мишенью

станет

центральный

банк,

отчасти

обеспеченный

резервами, а

в выигрыше,

как всегда,

банкиры,

спасенные

его

правительством.

Бухгалтерские

понятия

активов и

пассивов,

или активов

и

обязательств

существуют

не только на

уровне

микроэкономики,

на уровне

предприятий,

но и на макроуровне.

Всякое

правительство,

к примеру, имеет

свой баланс

активов и

пассивов,

даже

несмотря на

то, какие

наименования

оно

записывает

в эти части

своих балансов.

Такие же

балансы

имеют все

ТНК и ТНБ,

безотносительно

денежной единицы,

в которой

они

составлены.

Разумеется,

наднациональные

«аморфности»,

какими

являются

транснациональные

банки и

корпорации,

тоже

подчинены необходимости

учета

активов и

долгов. Активы

и пассивы,

пусть даже

они были

отчасти или

целиком

украдены из

национальных

экономик и

переведены

в офшоры,

никто не

отменял.

Тем

не менее,

бухгалтерский

учет как

инструмент

учета

доходов и

расходов

может работать

не только во

благо, но и

для

сокрытия информации,

для

представления

лживой информации

или

создания

«облака правдоподобной

информации»,

не

отличающейся

от

статистической

лжи.

Банки

федерального

резерва США

Итак,

активы и

пассивы

учитываются

в финансовой

системе

экономики

США не

совсем прозрачным

или

понятным

способом, в

особенности

после

начала

финансового

кризиса 2007

года. Для

начала

возьмем

систему

банков

федерального

резерва, из

тех, что

входят в

систему ФРС

из

двенадцати

округов.

Таблица 19.

Структура

активной

части

фондов

Федерального

резерва и

доля

кредитных

ресурсов резервных

банков в

активах ФРС

США

|

Годы

|

Итого

элементы

доступных

резервных

фондов ФРС, млн.долл.

|

Итого

элементы,

без

резервных

остатков, используемых

резервных

фондов ФРС, млн.долл.

|

Кредиты

(кредитные

ресурсы) из

резервных

банков (РБ), млн.долл.

|

Кредиты РБ/

доступные

резервы РБ, %

|

Кредиты РБ/

используемые

резервы, %

|

Резервные

счета

Федеральных

резервных банков,

млн.долл.

|

|

1

|

2

|

3

|

4

|

5=4/2

|

6=4/3

|

7=2-3

|

|

2013

|

4 071 143

|

1 596 989

|

3 985 589

|

97,9%

|

249,6%

|

2 474 155

|

|

2012

|

2 966 249

|

1 462 767

|

2 905 205

|

97,9%

|

198,6%

|

1 503 482

|

|

2011

|

2 980 807

|

1 446 401

|

2 920 316

|

98,0%

|

201,9%

|

1 534 406

|

|

2010

|

2 467 544

|

1 440 235

|

2 407 735

|

97,6%

|

167,2%

|

1 027 309

|

|

2009

|

2 278 896

|

1 209 528

|

2 219 936

|

97,4%

|

183,5%

|

1 069 368

|

|

2008

|

2 259 356

|

1 474 750

|

2 207 272

|

97,7%

|

149,7%

|

784 607

|

|

2007

|

925 560

|

919 694

|

873 512

|

94,4%

|

95,0%

|

5 865

|

|

2006

|

903 684

|

896 867

|

852 198

|

94,3%

|

95,0%

|

6 817

|

|

2005

|

876 185

|

867 390

|

826 403

|

94,3%

|

95,3%

|

8 795

|

|

2004

|

840 340

|

828 931

|

790 621

|

94,1%

|

95,4%

|

11 409

|

|

2003

|

788 230

|

776 352

|

739 526

|

93,8%

|

95,3%

|

11 878

|

|

2002

|

751 401

|

739 334

|

703 676

|

93,6%

|

95,2%

|

12 067

|

|

2001

|

680 197

|

671 021

|

633 771

|

93,2%

|

94,4%

|

9 176

|

|

2000

|

628 774

|

620 186

|

584 323

|

92,9%

|

94,2%

|

8 588

|

|

1999

|

663 775

|

658 031

|

618 779

|

93,2%

|

94,0%

|

5 745

|

|

1998

|

557 434

|

548 401

|

511 015

|

91,7%

|

93,2%

|

9 033

|

Источник: Federal Reserve Banks

and the U.S. Department of the Treasury.(Table 4.1;

http:||federalreserve.gov)

Из

таблицы

получается,

что начиная

с 2008 года кредитные

ресурсы,

предоставленные

резервными

банками

Федеральной

системы,

усваиваются

более чем на

150 процентов.

Однако дело

в том, что

именно с 2008

года банки

федерального

резерва

начинают

держать на

своих

счетах излишние

резервы,

назначение

и судьба

которых с

точки

зрения

экономики

США и всей

мировой

(имея в виду

доллар как

резервную

валюту)

непонятны. С

каждым

годом после

2007 резервные

суммы на

счетах

банков ФРС

растут,

преодолев

рубеж

сначала в 1

триллион, затем

в 2 триллиона.

Рисунок

24.

Доступные

и

резервные

фонды кредитных

ресурсов

резервных

банков США, 1998-2013

На

графике

заметно, как

с некоторых

пор (с 2008 года)

линии

доступных и

резервных

фондов из

кредитных

ресурсов

банков ФРС

«разлетелись»

довольно

далеко друг

от друга. И в

эту

образовавшуюся

пропасть,

очевидно,

вполне

могла бы

поместиться

вся

высокопоставленная

коррупционная

шайка

Вашингтона-Уолл-Стрита

по умыканию

несуществующих

в

физическом

смысле

средств бюджета

США в

частные

банки.

Интересно

узнать,

откуда в

резервных

фондах

такой

величины

излишние

средства и

чем они

обеспечены

согласно

официальным

данным

Казначейства

США.

Таблица 20.

Структура

кредитных

ресурсов

резервных

банков ФРС

США

|

Годы

|

Итого

элементы

доступных

резервных

фондов ФРС, млн.долл.

|

Итого

элементы,

без

резервных

остатков, используемых

резервных

фондов ФРС, млн.долл.

|

Казначейские

ценные

бумаги (в

составе

кредитных

ресурсов

ФРС), млн.долл.

|

Доля

казначейских

бумаг в

кредитных

ресурсах

ФРС, %

|

Ценные

бумаги,

обеспеченные

залогом (MBS[11]), млн.долл.

|

Доля

ценных

бумаг

обеспеченных

залогом в кредитных

ресурсах

ФРС,

(%)

|

|

1

|

2

|

3

|

4

|

5=4/2

|

6

|

7=6/2

|

|

2013

|

4 071 143

|

1 596 989

|

2 204 930

|

54,2%

|

1 497 105

|

36,8%

|

|

2012

|

2 966 249

|

1 462 767

|

1 656 666

|

55,9%

|

941 054

|

31,7%

|

|

2011

|

2 980 807

|

1 446 401

|

1 671 444

|

56,1%

|

847 756

|

28,4%

|

|

2010

|

2 467 544

|

1 440 235

|

1 010 285

|

40,9%

|

1 001 432

|

40,6%

|

|

2009

|

2 278 896

|

1 209 528

|

776 583

|

34,1%

|

909 575

|

39,9%

|

|

2008

|

2 259 356

|

1 474 750

|

476 067

|

21,1%

|

|

|

|

2007

|

925 560

|

919 694

|

754 605

|

81,5%

|

|

|

|

2006

|

903 684

|

896 867

|

778 951

|

86,2%

|

|

|

|

2005

|

876 185

|

867 390

|

744 207

|

84,9%

|

|

|

|

2004

|

840 340

|

828 931

|

717 727

|

85,4%

|

|

|

|

2003

|

788 230

|

776 352

|

666 034

|

84,5%

|

|

|

|

2002

|

751 401

|

739 334

|

629 400

|

83,8%

|

|

|

|

2001

|

680 197

|

671 021

|

555 865

|

81,7%

|

|

|

|

2000

|

628 774

|

620 186

|

515 595

|

82,0%

|

|

|

|

1999

|

663 775

|

658 031

|

489 170

|

73,7%

|

|

|

|

1998

|

557 434

|

548 401

|

454 191

|

81,5%

|

|

|

Рассчитано по: Federal Reserve Banks and the U.S. Department

of the Treasury. (Table 4.1; http:||federalreserve.gov)

Как

видно из

таблицы, до 2008

года

большая

доля кредитных

ресурсов

ФРС, или

центрального

банка США,

состояла из

ценных

бумаг

Казначейства.

Эти ценные

бумаги и

являются в

основном на

данный

момент

обеспечением

кредитных

долларов в

обращении.

Напомним,

что ценные бумаги

Казначейства

– это

долговые

бумаги, государственный

долг США,

оформленный

как

доходная

ценная

бумага,

приносящая

обладателям

проценты.

Однако этих

доходов (процентов),

как и самой

суммы на

обязательствах

еще нет в

наличии,

поскольку

сумма

представляет

собой

будущее

поступление

в бюджет. Эта

условная

сумма такая

же

метафизическая,

как и сам

доллар,

состоящий

по-прежнему

в настоящее

время на 80% из

«нематериальных

активов», из

потраченных

в товарном

производстве

услуг.

Теперь,

с 2008 года

наряду с

казначейскими

бумагами

немалую

долю

кредитных

ресурсов составляют

ценные

бумаги,

обеспеченные

залогом,

предоставленным

федеральными

агентствами

правительства

США по

недвижимости.

Так,

кредитный

ресурс

резервных

банков к 2014

году на 90%

состоит из

государственных

казначейских

обязательств

и бумаг

федеральных

агентств,

обеспеченных

недвижимостью.

Опять-таки

перед нами

виртуальная

мощь ценных

бумаг,

поскольку в

кризисной

ситуации

федеральную

недвижимость

взамен ценных

бумаг никто

не отдаст, и

бумаги

всего лишь «гарантированы»

недвижимостью.

И государственные

облигации

США тоже

никто не

станет

обналичивать

в

невообразимых

количествах.

Если

раньше

кредитные

ресурсы на 80%

состояли из

государственных

бумаг Федрезерва,

и это всех

устраивало,

то после

кризиса 2007

года сомнение

в

надежности

обеспечения

кредитных

ресурсов

усилились.

Вероятно, по

этой причине

пришлось

срочно

искать

новые активы

для

сохранения

доверия

инвесторов

доллара и

его

экономики.

Весь

страшный 2008

год ушел на

поиски

«активов». В 2008

году

кредитные

ресурсы

резервных

банков

состояли из

казначейских

облигаций (21,1%),

срочных

аукционных

кредитов (18,6%),

прочих

кредитов (8,7%), учреждение

для

финансирования

коммерческих

бумаг

(созданное в

2008 году)

обеспечило

14,4% кредитных

ресурсов.

Еще 27,2%

ресурсов обеспечили

«другие

активы

Федерального

Резерва», без

подробностей

по их

структуре и

качеству.

К 2009

году все это

многообразие

обеспечения

кредитной

массы

сузилось до

гособлигаций

ФРС и ценных

бумаг,

формально

обеспеченных

залогом

(федеральной

недвижимостью).

Между

тем цифра на

резервных

счетах

банков ФРС к

2014 году

составила

более 2,4

триллионов [необеспеченных]

долларов,

невостребованных

американской

экономикой

и хранившихся,

видимо, «на

всякий

случай», будучи

все также на

90%

гарантированных

долговыми

бумагами

правительства.

И

все это при

условии, что

именно

центральный

банк любой

страны

снабжает

остальные банки

и

небанковские

учреждения

кредитными

ресурсами,

которые, по

определению,

должны быть

надежно обеспечены.

Но в

предложенных

обстоятельствах

следует

считать

государственные

ценные

бумаги США

стопроцентным

обеспечением,

так как они

применяются

в качестве

резерва

всей

кредитной

массы в

стране по

известным

нормам

резервирования.

Стало быть,

долг

обеспечен

долгом,

который, в

свою

очередь,

обеспечивает

«долговое

кредитование»,

растущее от

одной

единицы

резерва в 10

раз, в 20 раз

или в 33 раза при

норме

резервирования

в 10%, 5% или 3%

соответственно.

Коммерческие

банки США

Сопоставим

данные по

банкам

Федерального

резерва с

данными по

всем

коммерческим

банкам,

функционирующим

на

территории

США.

Таблица 21.

Активы и

обязательства

коммерческих

банков США в

сравнении с

фондами ФРС

|

Годы

|

Aктивы

коммерческих

банков США

|

Обязательства

коммерческих

банков США

|

Итого

элементы

доступных

резервных

фондов ФРС, млн.долл.

|

Итого

элементы,

без

резервных

остатков, используемых

резервных

фондов ФРС, млн.долл.

|

Удельный

вес

доступных

резервов

ФРС в общей

сумме

активов

банков

|

Удельный

вес используемых

резервов

ФРС в общей

сумме пассивов

банков

|

|

1

|

2

|

3

|

4

|

5

|

6=4/2

|

7=5/3

|

|

2013

|

14 089 420,3

|

12 562 352,3

|

4 071 143

|

1 596 989

|

28,9%

|

12,7%

|

|

2012

|

13 208 047,0

|

11 708 486,9

|

2 966 249

|

1 462 767

|

22,5%

|

12,5%

|

|

2011

|

12 594 487,1

|

11 164 113,7

|

2 980 807

|

1 446 401

|

23,7%

|

13,0%

|

|

2010

|

11 843 884,4

|

10 484 710,8

|

2 467 544

|

1 440 235

|

20,8%

|

13,7%

|

|

2009

|

11 672 302,4

|

10 369 058,8

|

2 278 896

|

1 209 528

|

19,5%

|

11,7%

|

|

2008

|

12 262 479,5

|

11 094 804,2

|

2 259 356

|

1 474 750

|

18,4%

|

13,3%

|

|

2007

|

10 962 151,3

|

9 809 285,1

|

925 560

|

919 694

|

8,4%

|

9,4%

|

|

2006

|

9 827 559,7

|

8 791 843,2

|

903 684

|

896 867

|

9,2%

|

10,2%

|

|

2005

|

8 840 148,0

|

7 948 529,2

|

876 185

|

867 390

|

9,9%

|

10,9%

|

|

2004

|

8 096 900,3

|

7 272 015,7

|

840 340

|

828 931

|

10,4%

|

11,4%

|

|

2003

|

7 411 718,0

|

6 704 548,1

|

788 230

|

776 352

|

10,6%

|

11,6%

|

|

2002

|

6 929 724,3

|

6 303 471,0

|

751 401

|

739 334

|

10,8%

|

11,7%

|

|

2001

|

6 408 785,8

|

5 814 471,7

|

680 197

|

671 021

|

10,6%

|

11,5%

|

|

2000

|

6 186 176,6

|

5 659 273,9

|

628 774

|

620 186

|

10,2%

|

11,0%

|

|

1999

|

5 627 906,3

|

5 154 727,3

|

663 775

|

658 031

|

11,8%

|

12,8%

|

|

1998

|

5 299 673,1

|

4 839 441,8

|

557 434

|

548 401

|

10,5%

|

11,3%

|

Рассчитано по: Federal Reserve Banks and the U.S. Department

of the Treasury. (Table 4.1, Table

H.8 http:||federalreserve.gov)

По

данным

таблицы

видно, что до

катастрофического

для США 2007

года

удельный

вес доступных

кредитных

ресурсов

банков

Федерального

резерва в

общей сумме

активов

коммерческих

банков США

колебался в

пределах 10-11%,

как и

используемый

резерв

банков ФРС в

общей сумме

активов. В 2008

году доля

доступных и

используемых

резервов

федеральных

банков

просела на 2-3%,

а затем с 2009

года

возросла до

28,9% и 12,7% по

активам и

пассивам

соответственно.

Накачка

национальной

и международной

финансовой

системы

лишними долларами

набрала

обороты.

Однако

доллару,

представляющему

Страну-Банк,

даже

Всемирный

Эмиссионный

Банк, инфляция

не страшна. Доллар

перекладывает

инфляцию

(излишние, инфляционные,

к тому же

долговые

деньги) на плечи

других

стран,

которые

вынуждены и

дальше

кредитовать

экономику

США (то есть

доллар).

Поскольку

идет

накачка

экономики

«лишними»

долларами,

то

суммарные

активы

коммерческих

банков

прирастают

практически

на 1 триллион

долларов за

год, а не как

прежде, по

несколько

сотен

миллиардов

ежегодно. Парадоксально,

что сумма

долларов

растет, обозначая

инфляцию, но

фактически,

как по волшебству,

доллар

«внешне»

ничуть не

обесценивается.

Федеральный

Совет по

надзору за

финансовыми

учреждениями

(FFIEC)

Более

широкое

представление

о масштабах финансов

в

Соединенных

Штатах

предлагают

данные не

только по

коммерческим

банкам и

банкам

Федерального

резерва США,

но по всем

финансовым,

страховым,

пенсионным

и прочим

учреждениям

страны.

Федеральный

Совет по

надзору за

финансовыми

учреждениями[12]

уполномочен

давать

рекомендации

в целях содействия

единообразию

в надзоре за

финансовыми

учреждениями.

Учреждения –

члены Совета

требуют от

своих регулируемых

организаций

представлять

данные

определенного

формата.

Напомним,

какие

организации

входят в

Совет по

надзору:

Совет

управляющих

Федеральной

резервной

системы,

Бюро

финансовой

защиты

потребителей,

Федеральная

корпорация

по

страхованию

вкладов, Национальное

управление

кредитных

союзов, Управление

Контролера

денежного

обращения,

Управление

надзора за

сберегательными

учреждениями,

Комитет по

связям с

правительством.

Полученная

от этих

учреждений

информация

распространяются

под эгидой FFIEC,

но агентства

несут

полную

ответственность

за распространяемые

своими

учреждениями

данные.

Ежегодные

отчеты

Совета по

надзору

открывают

массу

полезной

информации

из области

чудесной

бухгалтерии

финансовых

учреждений

США.

Наиболее

выдающиеся

достижения

последнего

времени в

этой

области

начинаются

после 2002 года,

когда

последствия

обрушения

финансового

пузыря «доткомов»

(1999-2001 годов)

вроде бы

улеглись.

Вот,

к примеру,

бухгалтерский

баланс

Совета за 2003

год –

настоящий

пример

финансовых

инноваций

ФРС США и их

партнеров.

Таблица 22. Совет

по надзору

за

федеральными

финансовыми

учреждениями

США,

Бухгалтерский

баланс, млн.долл.

|

2003

год

|

2002

год

|

Увеличение

статей

баланса за

отчетный период

(количество

раз)

|

|

АКТИВЫ

|

|

|

|

|

ОБОРОТНЫЕ

АКТИВЫ

|

|

|

|

|

Наличные

|

838 566

|

350 302

|

2,4

|

|

Дебиторская

задолженность

организаций-

членов

|

3 749 319

|

623 428

|

6,0

|

|

Прочая

дебиторская

задолженность

|

216 983

|

183 288

|

|

|

Итого

оборотные

активы

|

4 804 868

|

1 157 018

|

4,2

|

|

ОСНОВНЫЕ

СРЕДСТВА

|

|

|

|

|

Центральное

хранилище

данных, по

стоимости

приобретения

|

7

439 750

|

0

|

|

|

Мебель

и

оборудование,

по

стоимости

|

98 672

|

98 672

|

|

|

За

вычетом

накопленной

амортизации

|

-98 575

|

-98 285

|

|

|

Чистая

стоимость мебели

и

оборудования

|

7 439 847

|

387

|

|

|

ИТОГО

АКТИВЫ

|

12 244 715

|

1 157 405

|

10,6

|

|

ОБЯЗАТЕЛЬСТВА

И

РЕЗУЛЬТАТЫ

ОСНОВНОЙ

ДЕЯТЕЛЬНОСТИ

НАРАСТАЮЩИМ

ИТОГОМ

|

|

|

|

|

ТЕКУЩИЕ

ОБЯЗАТЕЛЬСТВА

|

|

|

|

|

Кредиторская

задолженность

и начисленные

обязательства,

подлежащие

выплате членским

организациям

|

1 022 377

|

852 742

|

|

|

Прочая

кредиторская

задолженность

и

начисленные

обязательства

|

3 606 384

|

105 956

|

34,0

|

|

Начисленный

ежегодный

отпуск

|

20 029

|

30 522

|

|

|

Доходы

будущих

периодов

|

103 330

|

0

|

!!

|

|

Итого

текущие

обязательства

|

4 752 120

|

989 220

|

4,8

|

|

ДОЛГОСРОЧНЫЕ

ОБЯЗАТЕЛЬСТВА

|

|

|

|

|

Доходы

будущих

периодов

|

7 336 420

|

0

|

!!

|

|

Отложенные

платежи за

аренду

|

155 103

|

157 792

|

|

|

Всего

долгосрочные

обязательства

|

7 491 523

|

157 792

|

47,5

|

|

ИТОГО

ОБЯЗАТЕЛЬСТВА

|

12 243 643

|

1 147 012

|

10,7

|

|

РЕЗУЛЬТАТЫ

ОСНОВНОЙ

ДЕЯТЕЛЬНОСТИ

НАРАСТАЮЩИМ

ИТОГОМ

|

1 072

|

10 393

|

|

|

ИТОГО

ОБЯЗАТЕЛЬСТВА

И

РЕЗУЛЬТАТЫ

ОСНОВНОЙ

ДЕЯТЕЛЬНОСТИ

НАРАСТАЮЩИМ

ИТОГОМ

|

12 244 715

|

1 157 405

|

10,6

|

Баланс

зафиксировал

увеличение

активов и

пассивов

учреждений –

членов

Совета по надзору

за

финансами в

10,6 раза.

Большая

часть этого

сказочного

роста

возникла

благодаря

принятию на

баланс

Центрального

хранилища

данных за 7,4

триллиона

долларов

(прошедших

по статье «чистая

стоимость мебели

и

оборудования»).

На этом чудо чудное

с мебелью не

закончилось.

Дебиторская

задолженность

организаций

– членов Совета

тоже

выросла в 6

раз, дав еще 3,7

триллионов

долларов

дополнительных

активов. Но

чтобы баланс

не

перекосило

от такого

прибытка,

надо было в

пассивы

записать

доходы

будущих

периодов,

соответственно

7,3 триллиона

долларов, а

также

начислить

обязательства и установить

наличие

прочей

кредиторской

задолженность

– 3,6 триллиона

долларов. И

все, «баланс»

сошелся, а в

нем из

мебели и

долгов

дебиторов

вдруг

зародилось

более 10

триллионов

долларов.

Куда

дальше

двинулись

эти

гигантские

средства

можно

узнать из

Отчета о

движении денежных

средств

того же

Совета по

надзору за

соответствующий

год.

Таблица 23. Совет

по надзору

за

федеральными

финансовыми

учреждениями

США, Отчет о

движении денежных

средств, млн.долл.

|

|

2 003

|

2 002

|

|

ДВИЖЕНИЕ

ДЕНЕЖНЫХ

СРЕДСТВ ОТ

ОСНОВНОЙ ДЕЯТЕЛЬНОСТИ

|

|

|

|

РЕЗУЛЬТАТЫ

ДЕЯТЕЛЬНОСТИ

|

-9 321

|

-33 257

|

|

Корректировки

для

приведения

результатов

деятельности

и чистых

денежных

средств от

(использованные

в) основной

деятельности:

|

|

|

|

Износ и

чистый

убыток от

выбытия

|

290

|

5 731

|

|

(Увеличение)

уменьшение

активов:

|

|

|

|

Дебиторская

задолженность

организаций-членов

|

-3 125 891

|

187 932

|

|

Прочая

дебиторская

задолженность

|

-33 695

|

154 254

|

|

Увеличение

(уменьшение)

обязательств:

|

|

|

|

Кредиторская

задолженность

и начисленные

обязательства

перед

организациями-членами

|

169 635

|

-309 894

|

|

Прочая

кредиторская

задолженность

и начисленные

обязательства

|

3 500 428

|

18 593

|

|

Начисленный

ежегодный

отпуск

|

-10 493

|

1 954

|

|

Доходы

будущих

периодов

|

7 439 750

|

0

|

|

Арендные

платежи

отложенные

|

-2 689

|

7 635

|

|

Чистые

наличные

денежные

средства,

полученные от

(использованные

в)

операционной

деятельности

|

7 928 014

|

-266 365

|

|

ПРИТОК

ДЕНЕЖНЫХ

СРЕДСТВ ОТ

ИНВЕСТИЦИОННОЙ

ДЕЯТЕЛЬНОСТИ

|

|

|

|

Капитальные

затраты

|

-7 439 750

|

0

|

|

Чистые

денежные

средства,

полученные

от (использованные

в)

инвестиционной

деятельности

|

-7 439 750

|

0

|

|

Чистое

увеличение

(уменьшение)

денежных средств

|

488 264

|

-266 365

|

|

Остаток

денежных

средств на

начало года

|

350 302

|

616 667

|

|

Остаток

денежных

средств на

конец года

|

838 566

|

350 302

|

Как

показывают

данные в

таблице,

дебиторская

задолженность

организаций

– членов Совета

в основном

растворилась

вместе с прочей

кредиторской

задолженностью

и начисленными

обязательствами

(более 3

триллионов

долларов). А доходы

будущих

периодов (7,4

триллиона

долларов)

плавно

влились в

чистые

наличные денежные

средства, полученные

от

(использованные

в) основной

деятельности.

Таким

образом,

более 7

триллионов

долларов были

получены в

качестве

«наличных

денежных

средств» и,

разумеется,

потрачены

на спасение

экономики

США, не считая

3 триллионов

долларов,

растворившихся

между

активами и

пассивами

баланса Совета.

Обратите

внимание,

речь идет не

о 2008 годе, а

пока еще о 2003-м.

Идея

понравилась

американским

финансистам,

и была

продолжена

с

нарастающим

энтузиазмом.

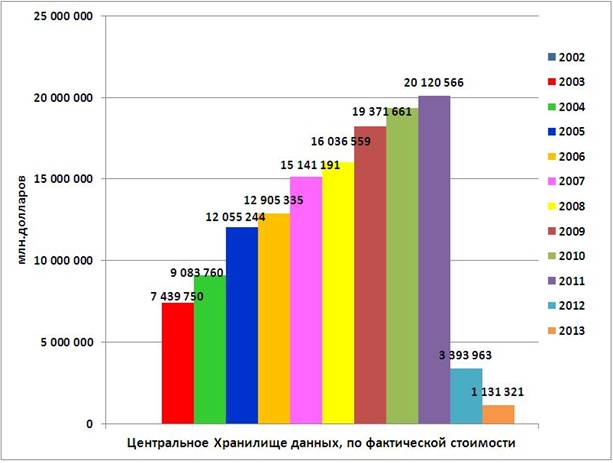

Центральное

хранилище

данных,

внезапно

«проданное» учреждениям

– членам

Совета,

стало расти

в цене,

прибавляя 2-3

триллиона в

год,

достигнув в 2011

году 20,1

триллиона

долларов.

Затем в 2012

году резко

обесценилось

до 3,4

триллионов, а

в 2013 году еще в 3

раза к

предыдущему

году, и цена

его стала 1,13

триллиона

долларов. В

результате

десятилетней

борьбы

Совета по

надзору за

финансовыми

учреждениями

за правильные

финансы, из

общего

баланса

исчезло

более 18

триллионов

долларов.

Рисунок

25

.

Динамика

цены

Центрального

хранилища

данных в

балансе

Совета по

надзору за федеральными

финансовыми

учреждениями,

1998-2013

Авторство

идеи,

несомненно,

принадлежит

ФРС США,

поскольку

только она

полномочна

«производить»

деньги

такого

размера, как

7,4 триллиона

долларов

сразу и

просто так.

Выходит,

что Совет по

надзору (FFIEC)

служит официальным

и надежным

прикрытием

для махинаций

ФРС США.

Официальные

отчеты

Совета по

надзору

«фиксируют»

воровство

как

занесение

на счета

огромных

сумм, которые

затем

растворяются

в статьях

баланса.

Формально,

по

бухгалтерии,

все законно,

а по

существу

перед нами

хищение

электронных

записей о

деньгах, как

бы самих

денег, добытых

преступным

путем и

потраченных

на увеличение

собственности

крупного

банковского

и

корпоративного

капитала.

Более

того, рост

количества

«данных» в

Центральном

хранилище

можно

фактически

приравнять

к росту цены

этого

хранилища

по балансу,

поскольку

данные о

деньгах или

сами деньги

в подобной

системе

учета уже не

различаются

между собой.

Разумеется,

авторы этих

балансов

могут возразить,

что

название

статьи

учета по

Хранилищу

менялось с

годами.

Однако

преемственность

бухгалтерского

учета по

данной статье

сохранялась:

Таблица 24.

Стоимость

Центрального

Хранилища

данных по

балансу, млн.долл.

|

Годы

|

АКТИВЫ

|

АКТИВЫ

|

Начало

учетного

года

|

Конец

предыдущего

года

|

|

2002

|

|

|

0

|

|

|

2003

|

Центральное

Хранилище

данных, по

фактической

стоимости

|

Central Data Repository, at cost

|

7 439 750

|

0

|

|

2004

|

Центральное

Хранилище

данных, по

фактической

стоимости

|

Central Data Repository, at cost

|

9 083 760

|

7 439 750

|

|

2005

|

Центральное

Хранилище

данных, по

фактической

стоимости

|

Central Data Repository, at cost

|

12 055 244

|

9 083 760

|

|

2006

|

Центральное

Хранилище

данных, по

фактической

стоимости

|

Central Data Repository, at cost

|

12 905 335

|

12 055 244

|

|

2007

|

Центральное

Хранилище

данных, по

фактической

стоимости

|

Central Data Repository—at cost

|

15 141 191

|

12 905 335

|

|

2008

|

Центральное

Хранилище

данных, по

фактической

стоимости

|

Central Data Repository, at cost

|

16 036 559

|

15 141 191

|

|

2009

|

Центральное

Хранилище

данных, по

фактической

стоимости

|

Central Data Repository, at cost

|

18 231 272

|

16 036 559

|

|

2010

|

Программное

обеспечение

Центрального

хранилища

данных, по

фактической

стоимости

|

Central Data Repository software—at cost

|

19 371 661

|

18 231 272

|

|

2011

|

Программное

обеспечение

Центрального

хранилища

данных, по

фактической

стоимости

|

Central Data Repository software—at cost

|

20 120 566

|

19 371 661

|

|

2012

|

Программное

обеспечение

Центрального

хранилища

данных,

чистая

стоимость

|

Central Data Repository software—net

|

3 393 963

|

5 138 312

|

|

2013

|

Программное

обеспечение

Центрального

хранилища

данных,

чистая

стоимость

|

Central Data Repository software—net

|

1 131 321

|

3 393 963

|

И

это

несмотря на

то, что

накопленная

амортизация

возрастала

с каждым

годом более

чем на 2

триллиона

долларов в

год, начиная

с 2004 года, но

при этом

одновременно

росла

стоимость Хранилища

вплоть до 2011

года, что и

отражено в

балансе. То

есть износ

на «хранимые

данные» начислялся,

а цена

хранилища

не падала. И в

нужный

момент, в 2012

году, цена

вдруг

обрушилась

на 16,7

триллионов

долларов, на

сумму,

сопоставимую

с размерами

американского

валового

продукта за

год. Активы и

пассивы

баланса

между тем

«плавно

колебались»

в пределах

от 120

миллиардов

(2009 год) до

2,7 триллионов

(2013 год), то

возрастая,

то

уменьшаясь

в размерах.

Как

бы то ни было

именно ФРС

США под

прикрытием

учреждений –

членов Совета

по надзору

за

финансами в

стране, вероятно,

санкционировала

создание

новых

огромных

денег из

оборота, или

из воздуха,

просто

манипулируя

со статьями

консолидированного

баланса.

Естественно,

такие

движения не

отражались

в финансовых

отчетах

самой ФРС.

Тем не менее

след

финансовой

активности

остался и в

активах, и в

пассивах

баланса

Совета по

надзору.

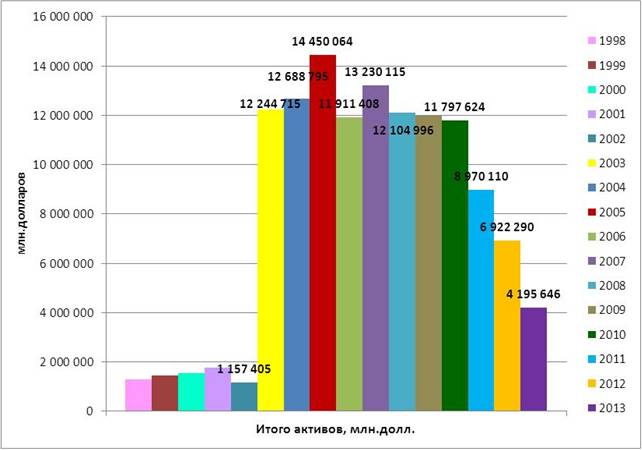

Рисунок

26

.

Динамика

активов в

балансе

Совета по

надзору за

федеральными

финансовыми

учреждениями,

1998-2013.

Как

было отмечено,

скачок

роста

активов и

пассивов в

балансе

стартовал с

2003 года.[13]

В этот

период

консолидированный

баланс финансовых

учреждений

«находил»

между своих

статей

ежегодно

немалые

средства,

вынимаемые,

например, из

накопленной

амортизации,

размер

списаний по

которой в 2011

году

добрался до 2,8

триллионов

долларов (см.Таблица

23).

Таблица

25.

Сумма

ежегодного

списания на

амортизацию

основных

фондов

|

Годы

|

Амортизация

основных

фондов

|

|

2011

|

-2 869 594

|

|

2010

|

-1 877 343

|

|

2009

|

-2 940 459

|

|

2008

|

-2 465 852

|

|

2007

|

-2 474 070

|

|

2006

|

-2 317 428

|

|

2005

|

-569 297

|

За

период с 2005 по

20011 годы из

амортизации

мебели и

Центрального

хранилища

данных была

списана

сумма 15,5

триллионов

долларов.

После 2011 года

никакого

списания на

амортизацию

в

балансовом

отчете

больше не

отмечалась.

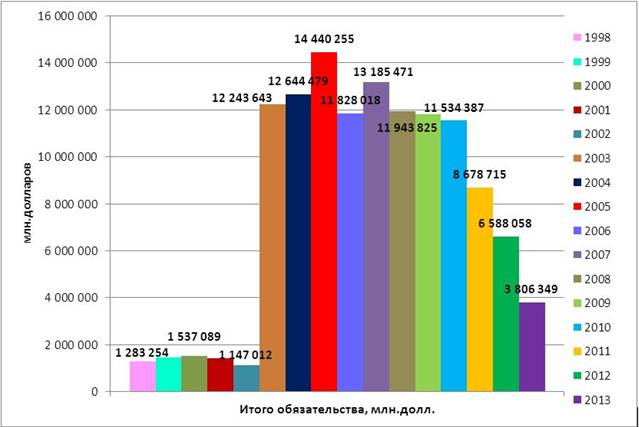

Рисунок

27

.

Динамика

пассивов в

балансе

Совета по

надзору за

федеральными

финансовыми

учреждениями,

1998-2013.

Размеры

активов и

пассивов в

консолидированном

балансе

снижаются

за

исследуемый

период.

Однако

данные

баланса не

стыкуются с

данными по

активам и

пассивам

всех

финансовых

учреждений,

собирающих

данные под

эгидой

Совета по

надзору.

Если свести

цифры за

период с 1998 по 2013

годы в